【实操指导】房地产企业增值税及附加税申报实操

房地产企业增值税及附加税申报实操,快来收藏吧!

增值税和附加申报表整合后的构成

国家税务总局

关于增值税 消费税与附加税费申报表整合有关事项的公告

国家税务总局公告2021年第20号

自2021年8月1日起,增值税、消费税分别与城市维护建设税、教育 费附加、地方教育附加申报表整合,启用《增值税及附加税费申报表(一 般纳税人适用)》、《增值税及附加税费申报表(小规模纳税人适用)》、 《增值税及附加税费预缴表》及其附列资料和《消费税及附加税费申报表》 (附件1-附件7),《废止文件及条款清单》(附件8)所列文件、条款同时废止。

房地产开发企业销售房产增值税计税依据

国家税务总局公告2016年第18号

国家税务总局关于发布《房地产开发企业销售自行开发的房地产项目

增值税征收管理暂行办法》的公告

第二章 一般纳税人征收管理第一节 销售额

第四条 房地产开发企业中的一般纳税人(以下简称一般纳税人)销 售自行开发的房地产项目,适用一般计税方法计税,按照取得的全部价款和价外费用,扣除当期销售房地产项目对应的土地价款后的余额计算销售额。销售额的计算公式如下:

销售额=(全部价款和价外费用-当期允许扣除的土地价款)÷(1 +9%)

第五条 当期允许扣除的土地价款按照以下公式计算:

当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款

当期销售房地产项目建筑面积,是指当期进行纳税申报的增值税销售额对应的建筑面积。

房地产项目可供销售建筑面积,是指房地产项目可以出售的总建筑面积,不包括销售房地产项目时未单独作价结算的配套公共设施的建筑面积。

支付的土地价款,是指向政府、土地管理部门或受政府委托收取土地价款的单位直接支付的土地价款。

第六条 在计算销售额时从全部价款和价外费用中扣除土地价款,应当取得省级以上(含省级)财政部门监(印)制的财政票据。

第七条 一般纳税人应建立台账登记土地价款的扣除情况,扣除的土地价款不得超过纳税人实际支付的土地价款。

第八条 一般纳税人销售自行开发的房地产老项目,可以选择适用简 易计税方法按照5%的征收率计税。一经选择简易计税方法计税的,36个月内不得变更为一般计税方法计税。

第二节 预缴税款

第十条 一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。

第十一条 应预缴税款按照以下公式计算:

应预缴税款=预收款÷(1+适用税率或征收率)×3%

适用一般计税方法计税的,按照11%的适用税率计算;适用简易计税方法计税的,按照5%的征收率计算。

第十二条 一般纳税人应在取得预收款的次月纳税申报期向主管国税 机关预缴税款。

第四节 纳税申报

第十四条 一般纳税人销售自行开发的房地产项目适用一般计税方法计税的,应按照《营业税改征增值税试点实施办法》(财税[2016]36号 文件印发,以下简称《试点实施办法》)第四十五条规定的纳税义务发生 时间,以当期销售额和11%的适用税率计算当期应纳税额,抵减已预缴税款后,向主管国税机关申报纳税。未抵减完的预缴税款可以结转下期继续抵减。

纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

【提示】

房地产企业的增值税的纳税义务时间,即对销售额的确认申报,比企业所得税确认收入的时点要迟得多。

预缴方式下增值税与附加税的纳税申报

房地产预缴增值税的税额计算

根据18号公告第十条:“一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税”的规定,纳税人应从收到“预收款”时开始预缴增值税。 预缴增值税要有 1.销售行为; 2.款项属“预收”性质,即有销售行为,但销售交易尚未完成、房屋尚未交付。 因此,纳税人签订房屋销售(预售)合同后,确立了销售行为的产生,其取得的 “预收”性质的款项,应按规定预缴增值税。

销售完工产品增值税与附加税的纳税申报

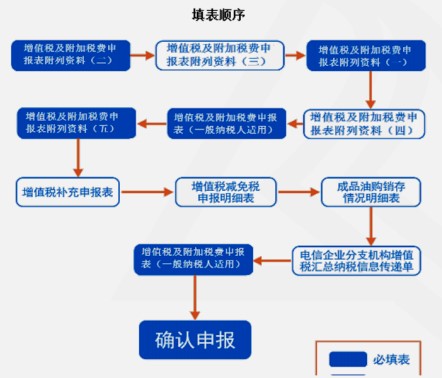

增值税与附加税费申报表整合后的申报表构成

更多房地产相关实务好课,敬请关注>>>

房地产企业全盘账务处理及税务风险防控

4大专题,2项实训,60多项技能,138笔业务实训,带你快速上手房地产开发企业!

>房地产会计上岗入门班

>房地产企业合同控税必备知识

>房地产开发企业真帐实训课程

>房地产企业付款台账的管理与应用

上一篇 : 【干货实操】2021年残保金申报填写与实操

下一篇 : 会计岗位大汇总 哪个岗位最适合你呢??